作者/李彦

编辑/木鱼

2024年,美妆届淘汰赛再加速。

品牌效应驱动了市场的两极分化。珀莱雅、薇诺娜、可复美等今年双11登上美妆榜单的品牌,近两年各渠道大促表现趋于稳定。靠投流砸出来的“短视频白牌”,仍难以与其竞争。

例如2023年还在抖音美妆小店单月榜首的肌先知,母公司在不久前被超40个自然人申请破产清算。1季度挤入抖音美妆TOP10的温博士、VC等白牌,到了2、3季度便消失不见。

据国家统计局最新数据显示,今年1-11月,化妆品总零售额为4015亿元,同比下滑1.3。其中,11月份化妆品零售额为434亿元,同比下滑26.4%。

新的赛道已经开始拥挤。科技创新逐渐成为行业发展的核心驱动力。从AI肌肤检测和个性化护肤方案定制,到虚拟试妆和智能美妆工具,科技的深度融合正在重塑消费者的购物体验,推动品牌间的竞争从单纯产品较量升级为技术与服务的全面比拼。

在这个行业转型的关键时刻,壹览商业试图通过解答“人往哪里走”以及“钱往哪里走”两个问题,探索2025年的行业增长之道。

国际大牌人事震荡

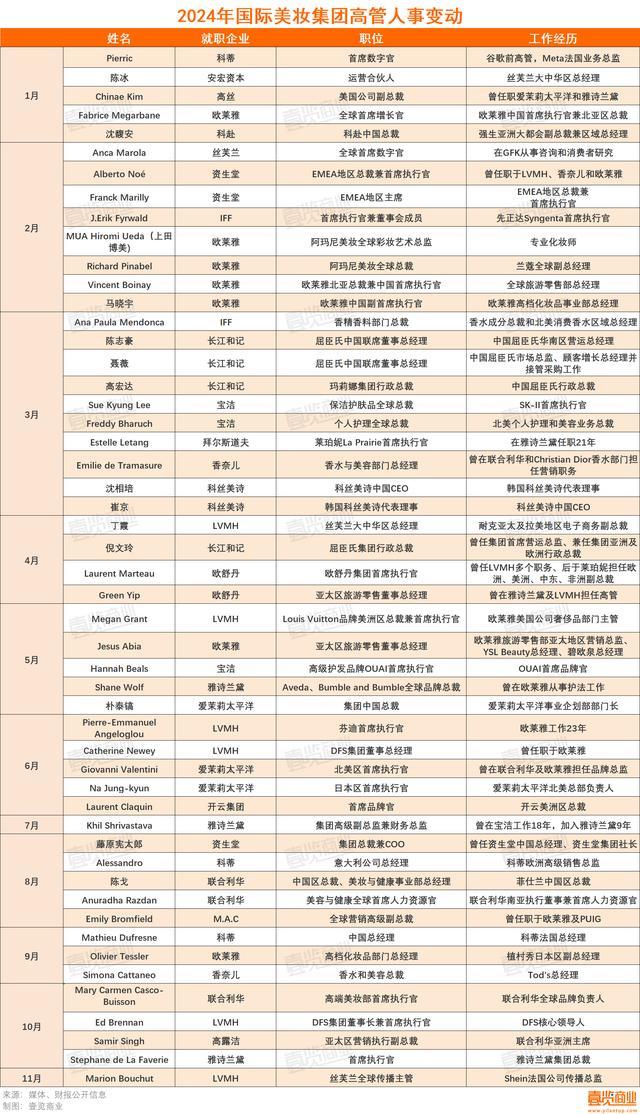

据壹览商业不完全统计,今年以来,19家美妆集团发生了51起核心高管变动。

多数变动发生于第一季度。其中,欧莱雅集中进行了5项人事任命,过半数围绕中国区域发生。长江和记集中进行了3项人事任命,全部与中国区域有关。

欧莱雅将原集团中国区首席执行官兼北亚区总裁Fabrice Megarbane调任为全球首席增长官,又将原全球旅游零售部总经理Vincent Boinay、原欧莱雅高档化妆品事业部总经理马晓宇分别调任为集团北亚总裁兼中国首席执行官、欧莱雅中国副首席执行官。

长江和记将原集团中国屈臣氏华南区营运总经理陈志豪调任为屈臣氏中国联席董事总经理,又将中国屈臣氏市场总监、顾客增长总经理聂薇、原中国屈臣氏行政总裁高宏达分别调任为屈臣氏中国联席董事总经理、玛莉娜集团行政总裁。

整体来看,国际美妆集团的人事变动呈现了几个趋势:

首先,最核心的岗位让对市场最熟悉的人来做,在多元市场找增长潜力。IFF、雅诗兰黛、欧舒丹都在今年完成了“换帅”。美国国际香精香料公司IFF在不到两年的时间内再次换帅,任命农业领域全球化集团先正达前首席执行官J. Erik Fyrwald为CEO,接替现任Frank Clyburn。

雅诗兰黛选择了De La Faverie担任新的掌舵手。雅诗兰黛集团在声明中提到,在De La Faverie担任雅诗兰黛品牌全球总裁时把握住了增长机遇,使雅诗兰黛品牌能够吸引从年长到Z世代的不同消费群体,并成为中国消费者心目中的顶级品牌。

欧舒丹在近三年经历了两次一把手变动。此次选择了加入欧舒丹不足两年,曾任旗下品牌La Prairie欧洲、美洲、中东和非洲(EMEA)市场副总裁,负责该区域的公司业务统筹。

其次,中国市场的争夺战愈发激烈。在壹览商业统计的51起人事变动中,有近20起涉及中国市场,10起是中国区首席执行官/总裁层面的人员调动。欧莱雅新任中国区首席执行官Vincent Boinay在4月19日的集团年度发展战略沟通会上更是强调:“投资中国就是投资未来。”

受国货崛起、性价比消费盛行影响,美妆集团在中国市场持续遇冷。从财报看,今年前三季度,欧莱雅以6%的营收增速继续领跑全球,但北亚地区同比下滑3.5%;雅诗兰黛销售额同比下降4%,尽管下半年有所回暖,但中国市场高端美妆需求疲软仍拖累整体业绩;资生堂日本市场营收占比重回第一,但中国市场营收同比减少9%,成为了集团整体增长乏力的主因。

最后,上半年如何做对的营销,如何从诸多品牌中优先被消费者感知,成为下半年的重要课题。作为推动企业收入和市场份额增长的关键人物,营销高管们的动向总是尤为让人关注。6月以来,平均每月会发生一起涉及品牌营销层面核心岗位变动,涉及联合利华、LVMH、M.A.C、开云集团等。

其中,M.A.C选择让更专业的人做更专业的事。新任全球营销高级副总裁Emily Bromfield曾在Dr. Barbara Sturm担任首席营销官和董事总经理,并促成了其在今年一月被Puig集团收购。联合利华选择不再填补首席品牌官职位,全球营销团队将直接向近期任命的首席增长和营销官Esi Eggleston Bracey汇报,负责公司80亿美元的营销预算;

除此之外,首席数字官、香氛业务的总裁/总经理也是人事变动的高频区。数字化背后是提效,香氛背后是新的增量市场。可以预测,2025年围绕这两方向的竞争将更为激烈。

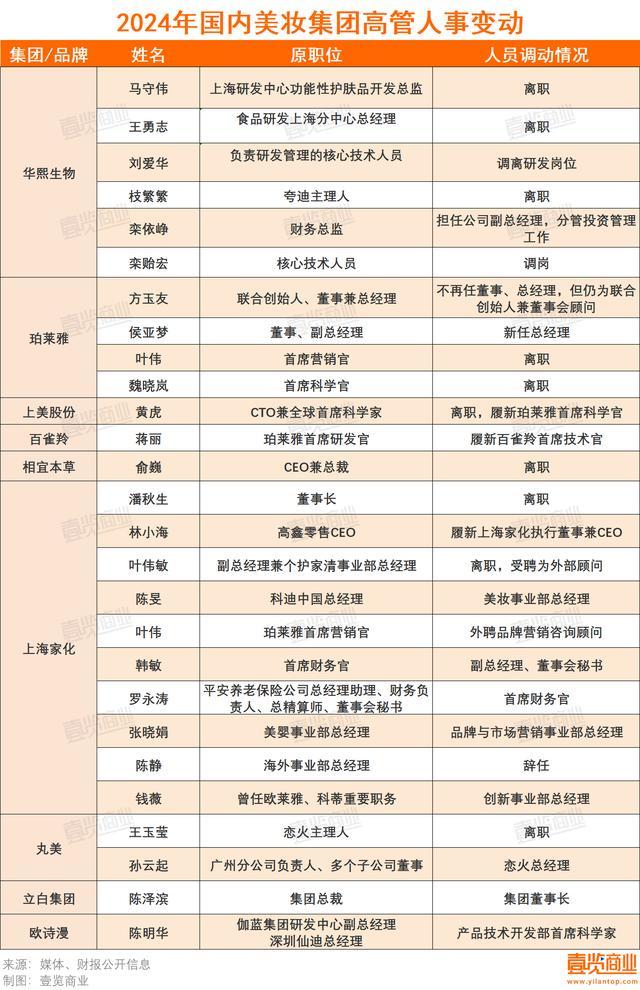

国货两极分化

国内美妆集团的人事变化和业绩的联系更为直观:在2024年业绩不太乐观的华熙生物、上海家化经历了全方位的换血。

华熙生物的6起人事变动中,有四起与研发相关。原上海研发中心功能性护肤品开发总监马守伟辞去公司职务,核心技术人员刘爱华、栾贻宏调岗。

华熙生物在今年没能挽回2023年起就出现的颓势。据2024年上半年财报,功能性护肤品业务成为拖累华熙生物业绩的主要因素。财报显示,华熙生物原料业务仍实现稳步增长,医疗终端业务保持高速增长,功能性护肤品业务出现阶段性下降,而功能性护肤品占公司营业总收入比重最大,达49.29%,因此营业总收入较上年同期略有下降。

同样陷入困局的还有上海家化。自去年被珀莱雅拿走了国货美妆一号位后,今年业绩规模又被上美集团反超。品牌老化、缺乏能“造血”的大单品,成为了悬在上海家化头顶的达摩克利斯之剑。

前任高鑫零售CEO林小海的上任,让上海家化经历了一轮人员“翻新”。林小海先后聘任科蒂中国前总经理陈旻为美妆事业部总经理,钱薇为创新事业部总经理,曾在相宜本草任职的徐昕被任命为美妆事业部玉泽品牌部品牌总监,还挖来了珀莱雅原首席营销官(CMO)叶伟出任上海家化外聘品牌营销咨询顾问。

同时,集团的副总经理、董事叶伟敏辞职、海外事业部总经理陈静卸任、原首席财务官韩敏辞职,由罗永涛接任首席财务官一职。林小海还“补齐”了两个业务层面较为重要的岗位——佰草集品牌总监和玉泽电商运营总监。

也就是说,这三个月林小海不仅将全部事业部总经理全都换了新人,各品牌总经理进行了轮岗并引进两位新人,同时还将财权牢牢掌握在了自己手中。

珀莱雅、丸美、欧诗漫都在今年将指挥棒交到了二代手中。珀莱雅的新任总经理侯亚孟是创始人侯军呈的儿子,前任总经理方玉友是后者的妻弟;丸美股份董事长孙怀庆之子孙云起担任旗下彩妆品牌Passional Lover恋火的总经理;欧诗漫创始人沈志荣的两个儿子沈伟新、沈伟良分别担任集团董事长、集团总裁之责。

从业务看,科技与研发方向的高管变动最为频繁。壹览商业统计的27起人事变动中,8起围绕科学研发发生、3起围绕营销发生、3起围绕财务发生。

头部国货企业的CTO开始“互跳”:珀莱雅首席科学官魏晓岚离职、首席研发官蒋丽入职百雀羚;前上美股份CTO兼全球首席科学家黄虎加入了珀莱雅。

为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

流量改变了国产美妆集团的格局,同时给其带来了新一轮考验。技术类“一把手”逐渐站到了舞台的正中央。如何在产品上形成新一轮护城河,成为国产美妆下半场的主命题。

美妆行业的钱都去了哪里

在需求存量竞争的激烈博弈中,行业玩家一边谨慎参与着美妆市场的“生存游戏”,一边紧盯着还未浮出水面的增长机会,渴望在变革中抢占先机,成为推动浪潮的中坚力量。

壹览商业试图从资金的流向,寻找企业“买定离手”的规律。

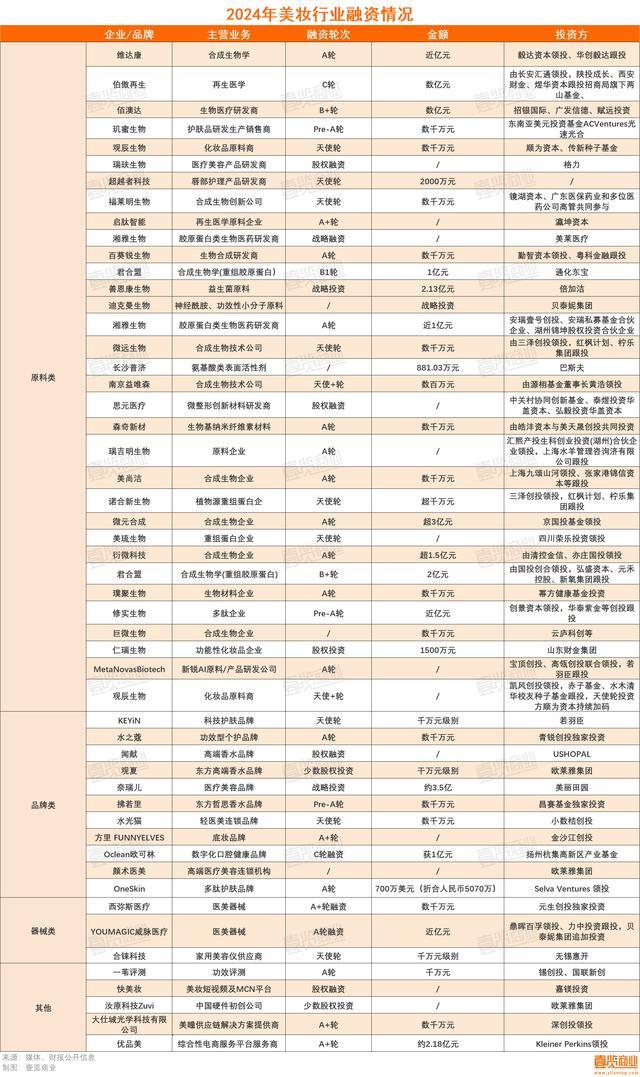

据壹览商业不完全统计,2024年美妆届发生了52起融资,33起融资流向原料,11起流向品牌,3起流向器械。

显然,合成生物学成为了今年美妆行业最受资本青睐的赛道,有12起融资都与合成生物有关。与此同时,在今年的52起融资中,有4起近亿级及亿级以上融资围绕合成生物企业展开。

从行业需求看,已有的化妆品原料存在批次间差异大、动植物提取困难、产量低等痛点,合成生物技术能够有效提升产量,降低成本,增加产品批次的稳定性。从政策导向看,合成生物技术符合当下的社会环保以及可持续发展的需求,国家政策层面给予了合成生物学较大力度的支持。

而合成生物技术下位于风口前列的,是重组胶原蛋白赛道企业,6笔融资围绕其进行。弗若斯特沙利文数据显示,预计到2027年,中国胶原蛋白的整体市场规模将达到1738亿元,其中重组胶原蛋白产品的市场规模为1083亿元,占比62.3%。

相较2023年仅有6起品牌企业获得融资,今年的品牌融资数超出预期。获得融资的11个品牌中,3个品牌做的是高端香水类产品、3个品牌主打功效性护肤,还有两家连锁医美品牌。

除此之外,还有2家美妆行业服务商、1家功效评测机构、1家硬件初创公司、1家行业短视频机构获得融资。

和去年相比,今年获融资的企业有更多的科技血液,一些更前沿、更新颖的业务被资本看见。例如11月被投的MetaNovasBiotech是一家专注于利用 AI+知识图谱技术赋能功效原料和配方开发的企业,并搭建了原料配方、生物机制、分子设计、产品开发的全链条AI技术平台,为多家国内外知名头部消费品、化妆品公司提供新原料开发和产品解决方案。

今年还有3家美妆企业顺利闯关IPO,分别是国货彩妆集团毛戈平、化妆品代工企业芭薇股份、专注于香料香精研发、生产及销售的中草香料。

相较之下,终止IPO进程的企业数量更多,覆盖品牌商、原料商、代运营商、包材等方向。涅生科技、数聚智连、创尔生物等6家企业都于今年终止了IPO进程。

当然,相关政策的收紧也是美妆企业上市难的一大因素。去年8月27日,中国证券监督管理委员会宣布,将根据近期市场情况,阶段性收紧IPO节奏,促进投融资两端的动态平衡;严格要求上市公司募集资金应当投向主营业务,严限多元化投资。显然,要想成功上市,美妆企业需建立更深的核心技术壁垒。

审视2024年的行业发展,国际巨头攻势猛烈,国货集团人事变动不断股票怎样开通杠杆,综合性竞争优势稳步增强。行业趋于两极分化,中小企业更需要用优质的原料、前沿的技术走通差异化之路。